Die vorliegende Ausgabe des LEXpress widmen wir den Vermögenssteuern.

Weil die Vermögenssteuern bei den meisten Steuerpflichtigen viel tiefer sind als die Einkommenssteuern, schenkt man ihnen im Allgemeinen keine grosse Beachtung.

Der Bund verlangt von den Kantonen, dass sie Vermögenssteuern erheben. Für deren Ausgestaltung lässt er den Kantonen aber erhebliche Freiräume. Das gilt insbesondere für die Bewertung der steuerbaren Vermögenswerte sowie die Festsetzung der Steuerfreibeträge und Steuertarife. Die Kantone nutzen diese Freiräume.

Die Vermögenssteuern dienen indes nicht nur der Erzielung von Steuereinnahmen. Gestützt auf die für die Vermögenssteuern notwendige detaillierte Offenlegung der Vermögenswerte und Schulden beobachten die Steuerbehörden, ob die Vermögensentwicklung der Steuerpflichtigen in Einklang steht mit den deklarierten Einkünften. Ist das nicht der Fall, fragen sie nach und nehmen unter Umständen Aufrechnungen zum steuerbaren Einkommen vor.

Wir hoffen, dass wir Ihr Interesse geweckt haben, und wünschen Ihnen viel Vergnügen beim Lesen.

1. Einleitung

Der Bund verpflichtet die Kantone, von den natürlichen Personen Vermögenssteuern zu erheben. Er selbst darf keine Vermögenssteuern erheben.

Die Steuereinnahmen der Kantone aus den Vermögenssteuern sind deutlich tiefer als die Einnahmen aus den Einkommenssteuern.

Für die Ausgestaltung der kantonalen Vermögenssteuern macht der Bund im Steuerharmonisierungsgesetz («StHG») gewisse Vorgaben (vgl. Art. 13, 14 und 14a StHG). Er lässt den Kantonen aber auch erhebliche Freiräume. Die Vermögenssteuern sind deshalb interkantonal deutlich weniger vereinheitlicht als die Einkommenssteuern.

Die Kantone können bei den Vermögenssteuern auch die Steuerfreibeträge und die Steuerbelastung (Steuersatz und Steuerfüsse) frei festlegen.

Die in der Bundesverfassung verankerte Eigentumsgarantie (vgl. Art. 26 BV) verbietet eine Besteuerung, die das Vermögen aushöhlt und die Bildung von neuem Vermögen verhindert. Daraus hat das Bundesgericht abgeleitet, dass es möglich sein muss, die Vermögenssteuern aus den Vermögenserträgen zu entrichten. Die Vermögenssteuern dürfen auf längere Sicht nicht so hoch sein, dass für ihre Bezahlung Vermögen verzehrt werden muss (sog. Verbot der konfiskatorischen Besteuerung). Vereinzelt sehen Kantone aus diesem Grunde für ertragsschwache Vermögen einen Korrekturmechanismus vor. So werden beispielsweise im Kanton Aargau die periodisch geschuldeten Einkommens- und Vermögenssteuern von Amtes wegen auf 70 % des Reineinkommens herabgesetzt, falls diese Grenze der Steuerbelastung überschritten wird. Die Reduktion ist allerdings limitiert. Es müssen mindestens 50 % der Vermögenssteuern bezahlt werden (vgl. zum Ganzen § 56 des Steuergesetzes des Kantons Aargau).

Für die Erhebung der Vermögenssteuern müssen die Steuerpflichtigen ihr Vermögen und ihre Schulden in jeder Steuererklärung detailliert offenlegen. Dies ermöglicht es den Steuerbehörden, die jährliche Vermögensentwicklung zu beobachten. Die Steuerbehörden bzw. ihre Veranlagungsprogramme kontrollieren laufend, ob die Veränderungen des Vermögens der Steuerpflichtigen im Einklang steht mit den deklarierten Einkünften. Die Vermögenssteuern dienen den Steuerbehörden somit auch als Kontrollinstrument. Ist in einem Jahr eine Vermögenszunahme eingetreten, die sich nicht mit den deklarierten Einkünften und Abzügen erklären lässt, verlangen die Steuerbehörden hierfür Erklärungen und Belege. Bleiben diese aus, können die Steuerbehörden unter Umständen in Höhe der nicht erklärbaren bzw. erklärten Vermögenszunahme eine Aufrechnung zum steuerbaren Einkommen der Steuerpflichtigen vornehmen (sog. Aufrechnungen nach pflichtgemässem Ermessen). Hat sich das Vermögen in einem Jahr unerklärbar stark reduziert, kann es ebenfalls sein, dass sich die Steuerbehörden nach dem Grund hierfür erkundigen.

2. Gegenstand der Vermögenssteuer

Der Vermögenssteuer unterliegt das Reinvermögen (Nettovermögen), d.h. der Überschuss der Aktiven über die Schulden per 31. Dezember des Steuerjahres (vgl. Art. 13 Abs. 1 StHG). Bei der Beendigung der Steuerpflicht ist der letzte Tag der Steuerpflicht der massgebende Stichtag.

3. Steuerbare Aktiven

Als steuerbare Aktiven der Vermögenssteuer unterliegen

sämtliche Vermögenswerte, die nicht ausdrücklich von der Besteuerung befreit sind.

Zum beweglichen Vermögen gehören Post- und Bankguthaben, Forderungen wie Darlehensforderungen, Wertpapiere wie Obligationen, Aktien oder Stammanteile an einer GmbH, Edelmetalle wie Gold oder Silber, Kryptowerte, Lebensversicherungen, Sammlungen, bewegliches Geschäftsvermögen wie Maschinen, Waren und Vorräte, Immaterialgüterrechte usw.

Als unbewegliches Vermögen besteuert werden Liegenschaften sowie ins Grundbuch aufgenommene selbständige und dauernde Rechte wie Baurechte usw.

4. Steuerfreie Vermögenswerte

Von der Vermögenssteuer befreit sind der Hausrat und die persönlichen Gebrauchsgegenstände (vgl. Art. 13 Abs. 4 StHG).

Zum steuerfreien Hausrat gehören alle Vermögensgegenstände, die den Steuerpflichtigen zum Wohnen dienen, sich in ihrer Wohnung befinden und Bestandteil der üblichen Einrichtung sind. Das gilt insbesondere für Möbel, Haushaltsgeräte, Geschirr, Radio- und TV-Apparate sowie Gartengeräte.

Die persönlichen Gebrauchsgegenstände dienen den Steuerpflichtigen im Alltag und werden von ihnen benutzt. Hierunter fallen zum Beispiel Kleider, Uhren, Schmuck, PCs und Sportgeräte.

Abgrenzungsfragen können sich bei wertvollen Gegenständen oder Sammlungen stellen. Diese sind nicht steuerfrei, wenn sie als Kapitalanlagen erworben werden und das «übliche Mass» übersteigen.

5. Besonderheiten

Es gelten folgende Besonderheiten:

- Kein steuerbares Vermögen bilden die sog. Anwartschaften. Sie verschaffen nur eine Aussicht auf einen künftigen Rechtserwerb und verkörpern keinen durchsetzbaren Rechtsanspruch. Zu den Anwartschaften gehören künftige Erbansprüche.

- Das Vorsorgerecht schreibt vor, dass Guthaben in den Pensionskassen (Säule 2) und in der gebundenen Vorsorge (Säule 3a) keine der Vermögenssteuer unterliegenden Vermögenswerte darstellen.

- Leasingobjekte bilden nicht Eigentum des Leasingnehmers. Der Leasingnehmer muss sie deshalb nicht als Vermögen versteuern.

- Besteht an einem Vermögenswert eine Nutzniessung, wird er dem Vermögen des Nutzniessers zugerechnet (vgl. Art. 13 Abs. 2 StHG). Steuerlich anerkannt werden in einigen Kantonen auch die sog. faktischen Nutzniessungen. Sie werden im Alltag durch das Überlassen eines Gegenstandes (zum Beispiel einer Wohnung) zur Nutzung gewährt, ohne dass ein zivilrechtlich verbindlicher Vertrag besteht.

- Abzugrenzen von der Nutzniessung ist das Wohnrecht. Hat der Eigentümer an einer Liegenschaft ein Wohnrecht eingeräumt, gehört diese grundsätzlich weiterhin zu seinem Vermögen.

6. Bewertung der Aktiven

Für die Bewertung der steuerbaren Vermögenswerte gibt der Bund den Kantonen nur wenige und rudimentäre Regeln vor. Art. 14 Abs. 1 StHG schreibt vor, dass das Vermögen zum Verkehrswert zu bewerten ist. Dabei kann der Ertragswert angemessen berücksichtigt werden. Gemäss Rechtsprechung ist es den Kantonen verwehrt, Bewertungsmethoden anzuwenden, die zu einer systematischen Unter- oder Überbewertung führen.

Für einzelne Aktiven gilt Folgendes:

- Post- und Bankguthaben sowie Forderungen unterliegen im vollen, d. h. nominalen Forderungsbetrag der Vermögenssteuer (sog. Nennwertprinzip). Guthaben in Fremdwährungen werden zum Kurs per Stichtag in Schweizer Franken umgerechnet.

- An der Börse kotierte Wertpapiere werden zum Börsenkurs per Stichtag besteuert. Die Eidgenössische Steuerverwaltung ESTV publiziert die Schlusskurse des letzten Börsentages pro Kalenderjahr in ihren sog. Kurslisten.

- Auch die Werte bzw. Kurse der nicht kotierten, aber regelmässig ausserbörslich gehandelten Wertpapiere publiziert die ESTV in ihren Kurslisten.

- Die übrigen Wertpapiere im Privatvermögen bewerten die Steuerbehörden praxisgemäss nach den im Kreisschreiben Nr. 28 der Schweizerischen Steuerkonferenz SSK (Wegleitung zur Bewertung von Wertpapieren ohne Kurswert für die Vermögenssteuer) publizierten Grundsätzen. Dieses bezweckt eine einheitliche Festlegung der Steuerwerte in allen Kantonen. Die im Kreisschreiben festgehaltenen Bewertungsregeln stellen wohl keine verbindlichen Anweisungen dar. In der Praxis und Rechtsprechung sind sie aber anerkannt und werden im Allgemeinen angewendet. Von einer Bewertung kann abgesehen werden, wenn für einen Titel zeitnah zum Stichtag ein Verkauf unter unabhängigen Dritten stattgefunden hat. Dann gilt der Kaufpreis als Verkehrswert. Auf Beteiligungen von höchstens 50 % an einer Gesellschaft wird ein Einschlag von 30 % auf dem Steuerwert gewährt, wenn die Dividenden ein gewisses Mass nicht erreichen.

- Die Kantone sehen für qualifizierte Beteiligungen zum Teil Privilegierungen vor. So wird im Kanton Aargau der Steuerwert von Beteiligungen an inländischen Kapitalgesellschaften, die nicht an der Börse kotiert sind und keinem organisierten ausserbörslichen Handel unterliegen, um 50 % herabgesetzt (vgl. zum Ganzen § 54 Abs. 3 des Steuergesetzes des Kantons Aargau).

- Mitarbeiteraktien sind zum Verkehrswert einzusetzen, wobei allfällige Sperrfristen angemessen berücksichtigt werden (vgl. Art. 14a Abs. 1 StHG). Die frei übertragbaren, börsenkotierten Mitarbeiteroptionen werden zum Verkehrswert besteuert. Gesperrte und nicht börsenkotierte Mitarbeiteroptionen und sog. unechte Mitarbeiterbeteiligungen unterliegen erst bei der Ausübung der Einkommenssteuer. Zwischen der Zuteilung und der Ausübung müssen sie daher in der Steuererklärung zwar als Vermögen ausgewiesen werden, verfügen aber nicht über einen Steuerwert (vgl. Art. 14a Abs. 2 StHG).

- In den Kurslisten der ESTV publiziert werden auch die Werte von Gold und anderen Edelmetallen.

- Dasselbe gilt für die offiziellen Kurse der bekanntesten Kryptowerte. Die anderen Kryptowerte sind zu den auf den Handelsplattformen veröffentlichten Kursen zu deklarieren. Die Steuerpflichtigen müssen sich selber darum bemühen, dass sie per Stichtag jeweils zu brauchbaren Wertangaben zu den entsprechenden Kryptowerten kommen.

- Lebensversicherungen unterliegen der Vermögenssteuer, wenn sie rückkaufsfähig sind. Sie sind zu ihren Rückkaufswerten einzusetzen.

- Das übrige bewegliche Privatvermögen wie Sammlungen, Kunstgegenstände, Fahrzeuge usw. ist zum Verkehrswert einzusetzen. Dieser wird in der Regel anhand von Schätzungen festgesetzt. Die Schätzungen dürfen vorsichtig sein.

- Das bewegliche Geschäftsvermögen der selbständig erwerbstätigen Personen unterliegt der Vermögenssteuer zum Buchwert (= Einkommenssteuerwert; vgl. Art. 14 Abs. 3 StHG). Für die Liegenschaften im Geschäftsvermögen gelten die gleichen Grundsätze wie für die Liegenschaften im Privatvermögen (vgl. hierzu die beiden nachfolgenden Bullet-Points).

- Bei der Bewertung der Liegenschaften und Grundstücke haben die Kantone erhebliche Freiräume und ein grosses Ermessen. Das StHG schreibt ihnen nicht vor, nach welchen Regeln die Verkehrswerte festzusetzen sind und wie eine angemessene Berücksichtigung des Ertragswertes auszusehen hat. Das Bundesgericht lässt es zu, dass die Kantone vorsichtige Bewertungen vornehmen. Zulässig ist es auch, dass die Kantone die selbst bewohnten Liegenschaften mit dem Ziel der Wohneigentumsförderung tiefer bewerten als Zweitwohnungen und vermietete Objekte. Die Kantone nutzen die ihnen zustehenden Freiräume und bewerten «ihre» Liegenschaften jeweils nach ihren eigenen Grundsätzen.

- Die land- und forstwirtschaftlichen Grundstücke werden zum Ertragswert bewertet (vgl. Art. 14 Abs. 2 StHG).

7. Abziehbare Schulden

Von den Aktiven in Abzug bringen können die Steuerpflichtigen sämtliche Schulden und Verbindlichkeiten, die sie am Stichtag haben. Dazu gehören Hypotheken, Darlehensschulden, Kreditschulden, offene Rechnungen usw. Selbständig Erwerbende können auch Rückstellungen und Wertberichtigungen geltend machen.

Nicht abziehbar sind bloss voraussehbare Schulden wie zum Beispiel aus einer Bürgschaftsverpflichtung, solange nicht feststeht, dass der Bürge belangt wird.

Steuerschulden können als Schulden in Abzug gebracht werden, wenn sie vor dem Stichtag entstanden sind und am Stichtag bestehen. Das gilt für noch nicht bezahlte Steuern für die Vorjahre (inkl. Nachsteuern) und für das laufende Steuerjahr. Und dies einschliesslich der direkten Bundessteuern, obwohl sie jeweils erst am 31. März des Folgejahres zur Zahlung fällig werden. Sind die Steuern noch nicht rechtskräftig festgesetzt, wird ihre Höhe geschätzt. Künftige Steuern und Steuern, die in Zukunft eventuell einmal anfallen (sog. latente Steuern wie Grundstückgewinnsteuern, die bei einem allfälligen Verkauf einer Liegenschaft entstehen), können nicht als Schulden in Abzug gebracht werden.

Die Schulden werden zum vollen nominalen Schuldbetrag per Stichtag eingesetzt (sog. Nennwertprinzip).

Schulden sind steuermindernde Tatsachen. Sie müssen von den Steuerpflichtigen geltend gemacht und nachgewiesen werden.

8. Steuerpflicht und Steuerausscheidung

Die Kantone erheben die Vermögenssteuern von allen natürlichen Personen, die ihren Wohnsitz im Kanton haben. Grundeigentum, Geschäftsbetriebe und Betriebsstätten begründen im betroffenen Kanton ebenfalls eine Vermögenssteuerpflicht. Bei einer Steuerpflicht in mehreren Kantonen oder Ländern teilen die Steuerbehörden das Vermögen in sog. Steuerausscheidungen auf. Für die Bestimmung des Steuersatzes (Progression) dürfen alle involvierten Kantone auf das Gesamtvermögen abstellen. In einigen Kantonen werden diese Grundsätze analog angewendet, wenn eine steuerpflichtige Person im Wohnsitzkanton auch noch über Grundeigentum, einen Geschäftsbetrieb oder eine Betriebsstätte in einer anderen Gemeinde verfügt.

9. Steuerfreibeträge und Steuerbelastung

Die Kantonalen Steuergesetze können sog. Steuerfreibeträge vorsehen, die nicht der Vermögenssteuer unterliegen. Solche sind namentlich für alle steuerpflichtigen Personen und deren Kinder, für die ein Kinderabzug gewährt wird, vorgesehen. Auch bei der Ausgestaltung der Steuertarife sind die Kantone frei.

10. Vermögenssteuerberechnungen

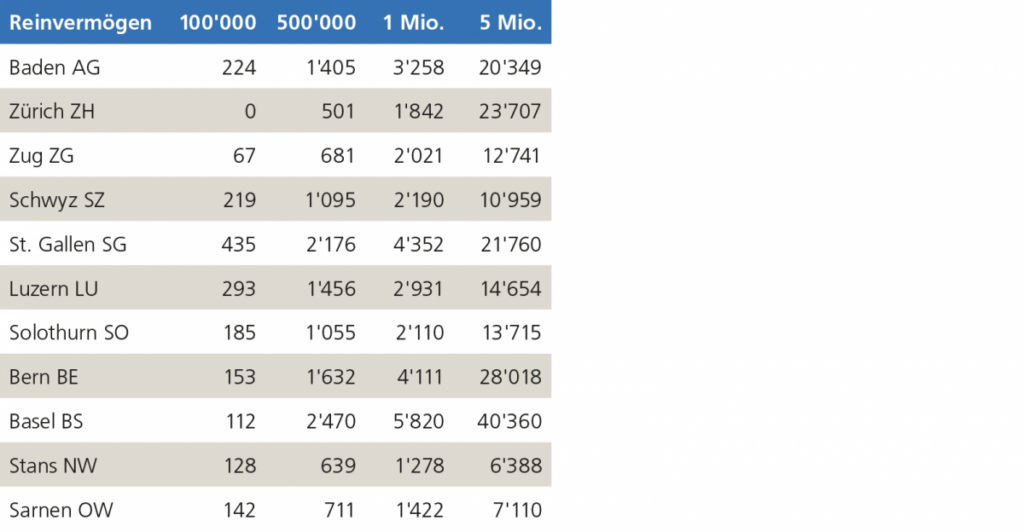

Da die Kantone in der tarifarischen Ausgestaltung der Vermögenssteuern frei sind, können – wie in der nachfolgenden Tabelle aufgezeigt wird – insbesondere bei hohen steuerbaren Vermögen ganz erhebliche Steuerdifferenzen resultieren. Nicht berücksichtigt ist dabei, dass die Differenzen infolge der unterschiedlichen kantonalen Bewertungsvorgaben faktisch noch deutlich grösser sein können. So kann es beispielsweise sein, dass ein Kanton, der ohnehin schon über tiefe Vermögenssteuersätze verfügt, ein Einfamilienhaus mit einem Marktwert von CHF 1.5 Mio. für die Vermögenssteuer deutlich tiefer bewertet als ein Kanton, der hohe Vermögenssteuersätze kennt.

Ein konfessionsloses Ehepaar mit zwei nicht volljährigen Kindern bezahlt an seinem Wohnsitz 2022 die folgenden Vermögenssteuern (in CHF):

VOSER RECHTSANWÄLTE

Dieter Egloff

Dr. Philip Funk

Barbara Sramek

Joachim Huber