Steuerrecht / Rechtsfall 6

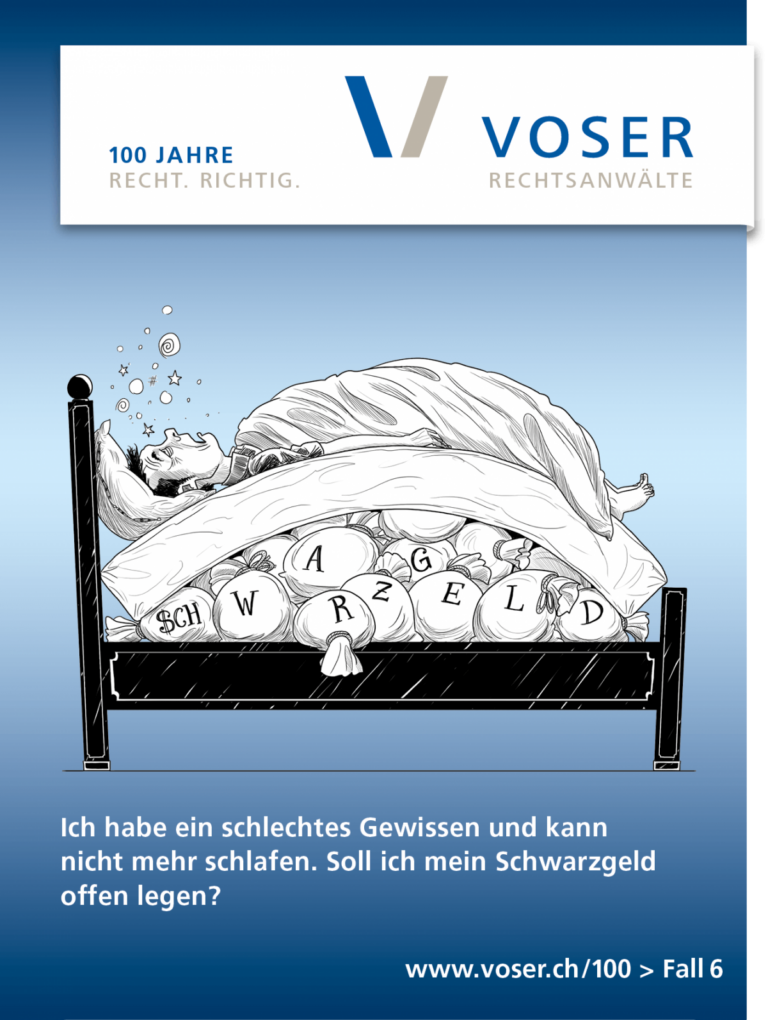

Ich habe ein schlechtes Gewissen und kann nicht mehr schlafen. Soll ich mein Schwarzgeld offen legen?

Jede steuerpflichtige Person hat das Recht, einmal in ihrem Leben bisher nicht deklarierte Einkommens- und Vermögenswerte ohne Straffolgen offen zu legen. Es sind allerdings verschiedene Voraussetzungen zu beachten.

1. Nachsteuern auf hinterzogenen Steuerfaktoren

Wird die Steuererklärung fahrlässig oder vorsätzlich nicht korrekt ausgefüllt und führt dies zu einer unvollständigen rechtskräftigen Steuerveranlagung, so kann dies teuer werden. Stellen die Steuerbehörden nämlich von sich aus eine unvollständige Veranlagung fest, so dürfen sie für die letzten zehn Steuerperioden Nachsteuern erheben. Die unvollständigen Steuerveranlagungen werden dabei um die verheimlichten Einkommens- und Vermögenswerte korrigiert. Die daraus resultierende Steuerdifferenz wird samt Verzugszinsen nacherhoben (vgl. § 206 ff. StG AG und Art. 151 ff. DBG).

2. Mögliche Strafen wegen Steuerdelikten

Wer Vermögenswerte, daraus resultierende Erträge oder andere Einkünfte in seinen Steuererklärungen vorsätzlich oder fahrlässig nicht deklariert, hat zusätzlich zu den Nachsteuern und Verzugszinsen eine Busse wegen Steuerhinterziehung zu bezahlen. Die Höhe der Busse richtet sich nach der Nachsteuer und ist in der Regel gleich hoch wie diese. Sie kann allerdings je nach den Umständen bis auf einen Drittel der Nachsteuer reduziert bzw. bis auf das Dreifache der Nachsteuer erhöht werden (§ 236 StG AG und Art. 175 DBG). Bestehen offene, das heisst noch nicht rechtskräftige Steuerperioden, so liegt für diese ein sogenannter Versuch vor. Hier beträgt die Strafe zwei Drittel der Busse, die bei einer rechtskräftigen Veranlagung geschuldet wäre (§ 237 StG AG und Art. 176 DBG).

Hat die steuerpflichtige Person zwecks Generierung der hinterzogenen Steuerfaktoren gefälschte oder inhaltlich unwahre Urkunden wie Geschäftsbücher, Bilanzen, Erfolgsrechnungen, Lohnausweise oder andere Bescheinigungen Dritter zur Täuschung gebraucht, so ist nebst der Steuerhinterziehung zusätzlich der Tatbestand des Steuerbetrugs erfüllt. Hier reicht die Strafandrohung von Busse bis Fr. 30’000 über Geldstrafe bis hin zur einer Freiheitsstrafe von maximal drei Jahren (§ 255 StG und Art. 186 DBG).

3. Straflose Selbstanzeige

Kann eine steuerpflichtige Person nicht mehr ruhig schlafen und zeigt sie von sich aus den Steuerbehörden die begangenen Steuerstrafdelikte an, so wird bei einer erstmaligen Selbstanzeige von einer Strafverfolgung abgesehen. Dies bedeutet nicht nur, dass keine Steuerbusse erhoben wird, sondern den generellen Strafverfolgungsverzicht. Mithin kommt es auch zu keiner Strafe wegen Steuerbetrugs.

Damit eine Selbstanzeige im Sinne der Steuergesetze vorliegt, müssen verschiedene Voraussetzungen erfüllt sein. Vorausgesetzt wird, dass (a) die Hinterziehung bei der Selbstanzeige keiner Steuerbehörde bekannt war, (b) die steuerpflichtige Person die Behörden bei der Festsetzung der Nachsteuern vorbehaltlos unterstützen und (c) sie sich ernstlich um die Bezahlung der geschuldeten Nachsteuern bemüht (vgl. § 236 Abs. 3 StG AG und Art. 175 Abs. 3 DBG).

Am heikelsten der drei vorerwähnten Kriterien ist die Frage, ob die Selbstanzeige noch keiner Steuerbehörde bekannt war. Haben die Steuerbehörden vor der Selbstanzeige vom Schwarzgeld Kenntnis erhalten, ist es zu spät für eine straflose Selbstanzeige. Die Wahrscheinlichkeit, dass die Steuerbehörden von den hinterzogenen Steuerfaktoren erfahren, ist je nach Sachverhalt unterschiedlich hoch. Hat der Steuerpflichtige sein Schwarzgeld physisch unter dem Kopfkissen versteckt, werden die Steuerbehörden kaum davon erfahren. Hat er es bei einer Schweizer Bank, so ist die Wahrscheinlichkeit aufgrund des heute noch geltenden Bankgeheimnisses auch eher gering. Liegt sein Geld allerdings zum Beispiel auf einem Bankkonto in einem Land der Europäischen Union (EU), dann ist höchste Eile für eine Selbstanzeige geboten. Weshalb?

Die Schweiz hat bereits mit über 100 Staaten ein sogenanntes Abkommen über einen automatischen Informationsaustausch (AIA) geschlossen. Die ersten Abkommen – unter anderem mit den Mitgliedstaaten der Europäischen Union – traten bereits am 1. Januar 2017 in Kraft. Aufgrund dieser Abkommen sind in der Schweiz und in der EU tätige Banken verpflichtet, Finanzinformationen von ihren Kunden mit Wohnsitz im anderen Vertragsstaat zu sammeln. Diese Informationen beinhalten alle Kapitaleinkommen und den Saldo von Konten am Jahresende. Die Daten werden an die Eidgenössische Steuerverwaltung übermittelt und alsdann von dieser an die für die Kunden zuständigen Steuerbehörden im Ausland weitergeleitet. Die Bezeichnung „automatischer Informationsaustausch“ bringt es zum Ausdruck: Die Abkommen beruhen auf Gegenseitigkeit. Die Schweiz liefert also einerseits im Inland gesammelte Steuerdaten an die ausländischen Steuerbehörden. Andererseits erhält sie im Gegenzug die gleichen Daten aus dem Ausland für hier niedergelassene steuerpflichtige Personen. Die ersten Datenlieferungen wird die Eidgenössische Steuerverwaltung spätestens im Oktober 2018 von den Staaten der Europäischen Union erhalten. Gegenstand werden die steuerrelevanten Daten aus dem Jahr 2017 sein. Wer gemäss der von der Eidgenössischen Steuerverwaltung (ESTV) publizierten Praxis dann immer noch ein unversteuertes Bankkonto im benachbarten Ausland oder in einem anderen Staat der Europäischen Union hat, wird keine straflose Selbstanzeige mehr einreichen können. Vielmehr werden sich die Steuerbehörden für diesen Fall auf den Standpunkt stellen, sie hätten von den hinterzogenen Faktoren sowieso erfahren, weshalb die Selbstanzeige nicht mehr aus eigenem Antrieb erfolgt wäre. Bei verspäteten Selbstanzeigen kommt es daher zu einem Nachsteuer- und Bussenverfahren für die letzten zehn Jahre.

4. Fazit

Die Strafandrohung zeigt es deutlich: Steuerhinterziehung lohnt sich nicht. Haben die Steuerbehörden bereits Kenntnis vom Schwarzgeld, ist eine straffreie Selbstanzeige nicht mehr möglich und es wird zusätzlich zur Nachsteuer eine Busse wegen Steuerhinterziehung erhoben. Wer jetzt noch ein Schwarzgeldkonto in einem Staat der Europäischen Union oder in einem anderen AIA-Staat hat, sollte unverzüglich eine (straflose) Selbstanzeige prüfen.